Market timing

Trovare il momento perfetto in cui investire (il cosiddetto market timing) è un'impresa ardua se non impossibile, soprattutto in momenti come quelli che stiamo vivendo in cui i mercati sembrano impazziti.

Per un investitore il rendimento non si ottiene entrando e uscendo dal mercato, ma rimanendovi investito nell'orizzonte temporale che ha scelto (preferibilmente medio/lungo).

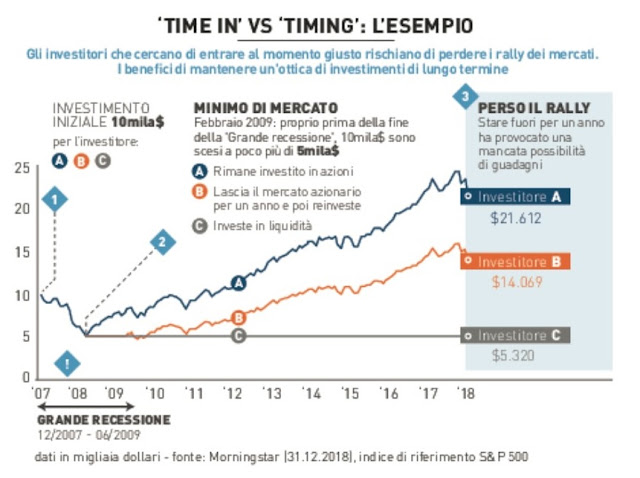

Nell'immagine, apparsa sul numero di marzo di Wall Street Italia, troviamo l'esempio di tre investitori A, B e C che si sono trovati coinvolti nell'ultima grande crisi finanziaria, che ha portato al fallimento di Lehman Brothers nel settembre 2008.

Tutti e tre hanno investito 10.000 dollari sul mercato azionario americano nel 2007, prima della crisi.

A mantiene l'investimento.

B disinveste tutto a febbraio 2008 per rientrare dopo un anno, nel febbraio 2009.

C disinveste tutto a febbraio 2008 e investe tutto in liquidità (sì, anche decidere di lasciare i soldi in conto corrente è un investimento).

Dopo 10 anni, nel febbraio 2018:

l'investimento di A ha un valore di 21.612 $;

l'investimento di B ha un valore di 14.069 $;

mentre i 10.000 $ di C ora valgono 5.320 $.

Rimanere fuori dal mercato per un solo anno dopo il crollo ha ridotto di molto il risultato di B rispetto ad A.

La scelta di C nel lungo periodo si è rivelata disastrosa per il suo investimento, portandolo a perdere quasi metà del suo valore.

Due ottimi strumenti per ridurre l'impatto della volatilità dei mercati sul capitale investito (e tenere a bada la nostra naturale emotività) e allo stesso tempo sfruttare l'inesorabile crescita dei mercati nel lungo periodo sono i piani di accumulo e i piani di decumulo.

Entrambi gli strumenti permettono di entrare gradualmente nel mercato; i primi sono adatti a chi vuole investire poco alla volta, mentre i secondi per chi ha già un capitale da investire.

Commenti

Posta un commento